Аналитики прогнозирует бурный рост ИИ: к 2030 году отрасль вырастет аж в 10 раз. Инвесторы жадно потирают руки: новая технология увеличит производительность, сократит издержки, прибыли вырастут — можно неплохо заработать. Но так ли всё просто?

Кто пишет: Николай Сащеко, айтишник в прошлом, работал в EPAM и Playtika, сейчас — инвестиционный консультант. Вы тоже можете начать вести свой блог на dev.by — вот инструкция. Или присылайте темы, идеи и вопросы на [email protected]

Почему сложно заработать на инвестициях в новые технологии

Новые рынки привлекают много компаний, конкуренция обостряется, затраты на внедрения резко растут. Инвестору нужно угадать 1-2 будущих лидера из сотни кандидатов.

Рост отрасли не тоже самое, что рост прибыли. Молодые компании годами не могут выйти на окупаемость. За это время в мире может произойти много всего нехорошего. И не забывайте про более высокие комиссии при инвестициях в отраслевые фонды.

Примеры хайпа вокруг технологий

- «Пузырь доткомов». В конце 90-х вера в компьютеры и интернет была такой сильной, что фондовые рынки достигли невероятных значений. Компании достаточно было добавить в своё название слова Network или .com, и их акции взлетали на десятки процентов за день только от одного факта переименования. Финал: с марта 2000 по октябрь 2002 года индекс NASDAQ потерял почти 80% капитализации.

- «Железнодорожная мания» (Railway Mania). Когда в Великобритании в 1830-х появилась первая железная дорога, соединявшая Манчестер и Ливерпуль. Экономика страны значительно выросла. Стали появляться новые частные железнодорожные компании. Инвесторы не могли пройти мимо. Чем больше денег вкладывалось в новые дороги, тем больше появлялось компаний. В итоге надулся гигантский пузырь, который вскоре лопнул. Компании разорились, инвесторы потеряли много денег. Но широкая сеть железных дорог осталась.

- По похожему сценарию развивался пузырь авиакомпаний. В 1920-х и 1930-х годах воздушные перевозки только начинали развиваться, и многие инвесторы видели в этой отрасли большой потенциал. Его было нетрудно разглядеть. Акции авиакомпаний, таких как Pan American Airways и Transcontinental & Western Air, стали объектом интенсивной спекуляции. Рынок перенасытился, многие компании столкнулись с трудностями. В 1990-х снова был бурный рост авиаперевозо. Но пузырь лопнул после 11-го сентября.

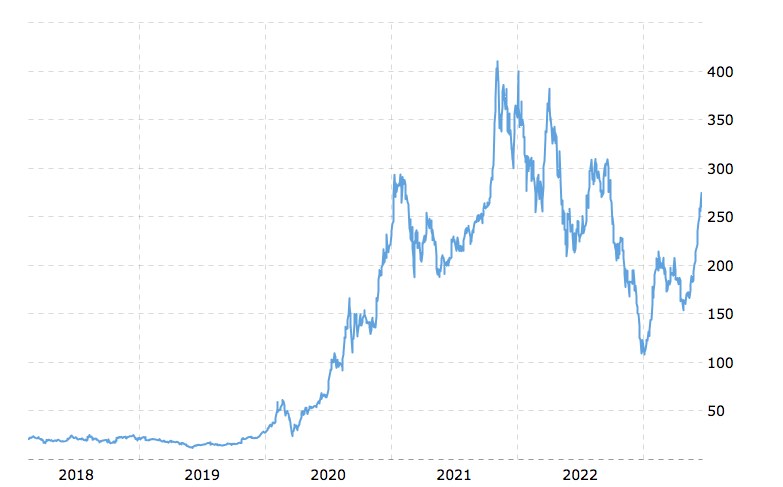

- В 2021 году все говорили про электромобили, какой потенциал у рынка. На тот момент было 300 компаний и стартапов, специализирующиеся на этой отрасли. В лучшем случае около 10 компаний выпустили что-то работающее. Акции самой успешной EV-компании, Tesla, сейчас торгуются на 30% ниже своего пика. И это при хорошем росте в 2023 году.

Есть и другие примеры технологий, который вызывали хайп в мире инвесторов: радио в 1920-х, биотехнологии в 1990-х, да хотя бы Blockchain в недавнее время.

Бёртон Малкиел, бывший директор инвестиционного фонда Vanguard, как-то сказал:

«Любые инвестиции, которые являются предметом оживленного обсуждения, потенциально опасны для вашего благосостояния».

Я для себя решил держаться подальше от хайповых тем.

А вы инвестировали в акции или крипту? Пишите свой опыт в комментариях (прим. ред. — в предыдущей версии этого предложения была допущена фактологическая ошибка по вине редакции, приносим свои извинения).

Мнения автора может не совпадать со мнением редакции.

dev.by, как и другим честным медиа, сегодня очень сложно: редакция работает за пределами страны, а наши рекламные доходы сократились в несколько раз. Но мы справляемся — с вашей помощью. Это вы делитесь с нами инфоповодами, мнениями, опытом, временем и вниманием. А 230 читателей поддерживают нас донатами.

В 2023 году мы хотим собрать 1000 читателей-подписчиков.

Помочь нам можно через Patreon.

Из Беларуси — через Donorbox.

И ещё криптой, тут кошельки.

Спасибо, что прочитали это сообщение.

Что ещё почитать у авторов коммьюнити про финансы:

- Будет ли Threads прибыльным и зачем Цукерберг запустил конкурента Twitter;

- «Считать расходы не значит экономить». Инструкция, как планировать семейный бюджет;

- «Больше зарабатываю — могу больше тратить». Консультант по финансам о том, как вам вредит иллюзия денег;

Релоцировались? Теперь вы можете комментировать без верификации аккаунта.

Золотое правило инвестора: не вкладывай в то, что не понимаешь откуда будет брать прибыль.

Подавляющее большинство хайпогенераторов этот простой тест проваливают.

Полностью согласен. То же относится к сложным инструментам типа конвертируемые сертификаты Приорбанка. Непонятно как их вообще оценить, лучше обходить стороной.

инвестиционного консультанта не беспокоит, что OpenAI - не публичная компания?

Вы абсолютно правы, OpenAI не публичная компания, спасибо за замечание. Это была вставка от редакции, я не заметил, сорри.

инвестировать не опасно, особенно, если знаешь, во что инвестируешь. Например, я б порекомендовал инвестировать в надра. Это очень прибыльное дело, на самом деле. Рекомендую также прочитать статью https://geogroup.com.ua/speczdozvil-na-korystuvannya-nadramy/